今天,很高兴为大家分享来自蓝鲸TMT的独特性缺失、安全事故频发的澳亚集团,还有新故事可讲么?,如果您对独特性缺失、安全事故频发的澳亚集团,还有新故事可讲么?感兴趣,请往下看。

随着消费者对乳制品需求度提升,上游奶源的供给尤为重要。乳制品企业也在加快对上游奶源的整合速度,部分成规模的牧场已被大型乳企抢占。

另有大规模养殖牧场计划登陆资本市场,通过融资补强。近日,奶牛牧场运营商澳亚集团再向港交所递交上市资料,中金公司和星展亚洲融资有限公司担任联席保荐人。

对比澳亚集团两次上市申请资料的内容,该公司不再强调自己为“中国最大的独立奶牛牧场运营商”,缺失“最大”且“独立”的新故事,澳亚集团又能向资本市场讲出什么?

独特故事消失

今年3月末,澳亚集团首次在港交所递表寻求上市。时隔半年,澳亚集团更新上市申请资料。

蓝鲸财经记者发现,与前次披露的上市资料相比,澳亚集团改变了自身定位。

首次披露的资料中,澳亚集团“霸气侧漏”,用绝对化词语形容市场地位与独特性。

该公司称,根据第三方提供的资料,就2020年原料奶产量及奶牛群规模而言,澳亚集团是“中国最大的独立奶牛牧场运营商”,也是2020年中国原料奶产量前十名的奶牛牧场运营商中唯一一家独立奶牛牧场运营商。

然而,在第二次披露的上市资料中,澳亚集团对于“最大的独立奶牛牧场运营商”只字不提,只称呼自己为“独立原料奶生产商”,且该称呼仅在上市资料中出现过一次。

澳亚集团为何调整定位?

按照澳亚集团首次披露上市资料中的说法,独立奶牛牧场运营商指不依赖其主要股东作为主要客户的公司,其实也就是依靠外生增长。

但是随着核心客户接连成为澳亚集团股东,澳亚集团开始改变话术。在第二次披露的上市资料中,澳亚集团不再提及上述说法,却在强调“不依赖控股股东作为下游客户”。

“澳亚集团说法上的改变可能与现在股东构成有关,它在近两年引入了很多下游企业成为股东,新希望乳业、元气森林、朴诚乳业都是澳亚集团的股东。并且这些企业也都是澳亚集团的客户,独立的说法可能站不住脚,‘最大’这样的概念也可能就不成立了。”有接近澳亚集团的人士向记者表示。

据了解,澳亚集团客户包括头部乳企蒙牛、光明、明治、君乐宝、新希望乳业、佳宝、卡士,以及新兴乳制品品牌如元气森林、简爱。

这其中,明治中国、元气森林、朴诚乳业、新希望乳业均为澳亚集团股东,分别持股25%、5%、2.5%、5%,这些企业合计持有澳亚集团37.5%的股份。

在上述4个股东中,已经明确为澳亚集团前五大客户的分别为朴诚乳业、新希望乳业。数据显示,2019年、2020年及2021年以及2022年上半年对前五大客户的销售额各占澳亚集团持续经营业务总收入的81.0%、72.6%、65.7%及65.3%。

从占比来看,澳亚集团对前五大客户的依赖程度虽在持续下降,但仍为该公司核心营收来源。

澳亚集团坦言,可能面临主要客户因多种因素对收入及盈利能力产生重大不利影响的风险。例如由于消费者偏好的变化或客户竞争对手的市场份额增加令中国市场对客户产品的需求下降,或由于澳亚集团无法按时按要求的数量或质量完成客户的采购订单。倘主要客户因任何原因大幅减少对澳亚集团产品的需求或终止业务关系,且澳亚集团无法在合理时间内找到替代客户,澳亚集团将失去主要客户产生的经常性收入。

内忧外患

澳亚集团于2009年开始在中国运营自己的奶牛养殖业务。澳亚集团在中国拥有及经营十个奶牛牧场,总占地面积约为1.47万亩。截至2022年上半年,澳亚集团奶牛总存栏量超11万头。

此次澳亚集团上市也将募资主要用在牧场扩张。

资料显示,澳亚集团将所得款项净额用于醇源牧场3、醇源牧场4建造牧场设施及购买设备,预计分别可于2023年12月、2024年11月前达到全面产奶规模。

据了解,就澳亚集团2021年原料奶的销量、销售额及产量而言,澳亚集团在中国所有奶牛牧场运营商中排名第三、第四及第五,市场份额分别为1.6%、1.8%及1.7%。

然而,澳亚集团多项数据排名虽较为靠前,但是依旧看不见行业TOP1、2的“车尾灯”。如2021年现代牧业原料奶销售量158.7万吨,澳亚集团仅为59万吨,相差近乎百万吨。

规模尚待成长,澳亚集团又面临利润增长难题。

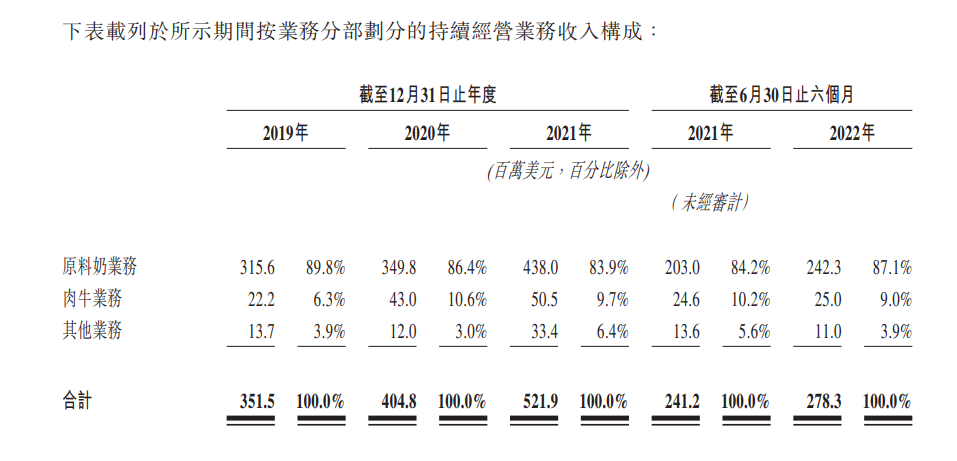

数据显示,2019年至2021年,澳亚集团收入分别为3.52亿美元、4.05亿美元、5.22亿美元;母公司拥有人应占利润为6756.7万美元、9584万美元、1.05亿美元。

前三年增长平稳,但是在今年上半年该公司母公司拥有人应占利润2984.2万美元,与上年同期相比下降62.7%。

澳亚集团称,今年上半年持续经营业务的毛利、毛利率、利润、经调整纯利(非《国际财务报告准则》计量指标)及纯利率与2021年同期相比均有所下降,主要是由于饲养成本增加33.7%;所收购的醇源奶牛牧场因增产期间的利用率相对较低,其毛利率低于其他奶牛牧场的毛利率;肉牛的平均售价下降10.3%。

该公司预计,2022年录得的利润较2021年将有所下降,主要是由于澳亚集团饲养成本预计将有所增加;一般及行政开支预计将有所增加。

“上游收奶不振,加上成本压力大,导致今年上游扩张的力度在减少,对这些上游企业来说,短期成本的压力会成为利润增长和全年业绩提升的障碍。从奶源供应的合同执行情况来看,头部企业还是有保障。”乳业专家宋亮指出,“澳亚集团对于利润的预测还是很客观的,今年情况与去年相比有些困难,并且预计下降也可以释放压力,缓解明后年的压力。”

值得一提的是,澳亚集团外部压力升级的同时,内部也并不安生,频现安全事故。

2020年7月,澳亚集团的附属公司东营仙河澳亚发生了一起车辆伤害事故,导致一名工人死亡;2021年8月,澳亚集团附属公司东营澳亚肉牛发生了沼气中毒事故,导致两名工人死亡。东营仙河澳亚、东营澳亚肉牛以及若干负责牧场管理及安全管理的雇员被当地安全部门处以罚款。

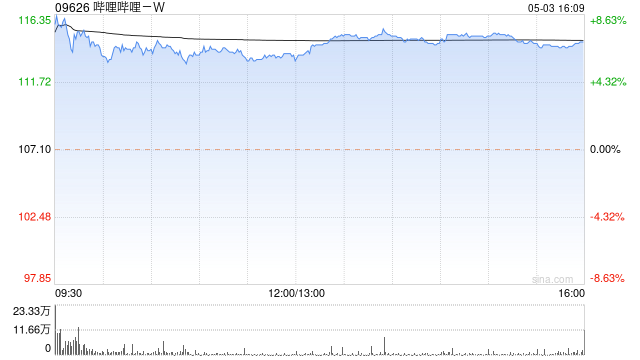

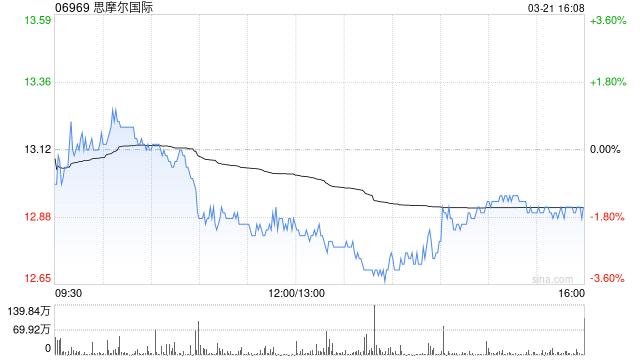

上游乳企在资本市场上表现平平,即便是龙头企业优然牧业、现代牧业,股价也是长期低迷,活跃度低。成本高企、强敌环伺,内部还存在安全隐患的澳亚集团此时上市,还能否获得资本市场的青睐?

好了,关于独特性缺失、安全事故频发的澳亚集团,还有新故事可讲么?就讲到这。